公司购买酒水用于招待和送礼,会计这样做账太机智了!

- 橙子

- 5,792

问题一

马上五一了,我公司购买了 10 万元酒水送礼,取得专票,能否抵扣?如何做账?有何税务风险?

答复:

1、购进酒水环节取得专票,可以抵扣,赠送客户需要视同销售缴纳增值税。

2、账务处理:

- 购进酒水

借:库存商品-酒水 10 万元

应交税费-应交增值税(进项税额)1.3 万元贷:银行存款 11.3 万元

- 送礼给客户

借:销售费用-业务招待费 11.3 万元

贷:库存商品 10 万元

应交税费-应交增值税(销项税额)1.3 万元

问题二

缺少进项,又不想全额交税怎么办?

答复:

自营改增以后,避免重复征税,引入了差额征税的办法。

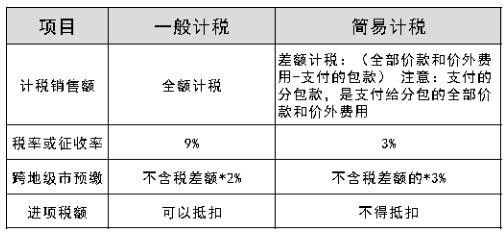

实施办法规定提供建筑服务适用简易计税方法的,以取得的全部价款和价外费用扣除支付的分包款后的余额为销售额。

选择一般计税可以凭增值税专用发票抵扣税款,只是一般计税是不能够差额扣除,只在预缴增值税时扣除分包款。什么叫建筑服务?是指各类建筑物、构筑物及其附属设施的建造、修缮、装饰,线路、管道、设备、设施等的安装以及其他工程作业的业务活动。

包括工程服务、安装服务、修缮服务、装饰服务和其他建筑服务。

根据《财政部、国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36 号)的规定,试点纳税人提供建筑服务适用简易计税方法的,以取得的全部价款和价外费用扣除支付的分包款后的余额为销售额,按照 3的征收率计算应纳税额。

主要是以下这几种情况:

选择一般计税可以凭增值税专用发票抵扣税款,只是一般计税是不能够差额扣除,只在预缴增值税时扣除分包款。什么叫建筑服务?是指各类建筑物、构筑物及其附属设施的建造、修缮、装饰,线路、管道、设备、设施等的安装以及其他工程作业的业务活动。

包括工程服务、安装服务、修缮服务、装饰服务和其他建筑服务。

根据《财政部、国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36 号)的规定,试点纳税人提供建筑服务适用简易计税方法的,以取得的全部价款和价外费用扣除支付的分包款后的余额为销售额,按照 3的征收率计算应纳税额。

主要是以下这几种情况

(类似营业税总额征税的方法):

- 开工日期在 2016年 5 月 1 日前建筑工程老项目;

- 新项目中的甲供工程;

- 新项目中的清包工;

- 建筑工程总承包单位为房屋建筑的地基与基础、主体结构提供工程服务,建设单位自行采购全部或部分钢材、混凝土、砌体材料、预制构件的,适用简易计税方法计税;

- 除此之外, 无论是建筑业一般计税, 还是简易计税, 如果属于异地工程需要在外地预缴增值税时, 也涉及到差额后预缴问题, 即建筑业异地预缴, 需要按照其取得全部价款和价外费用减去支付的分包款,分别按 2( 一般计税) 或 3( 简易计税) 在异地预缴增值税。

只有简易计税情况下才可以享受差额纳税这个政策,其次在预缴时不管项目是一般计税还是简易计税都可以差额纳税。但是回机构所在地时一般计税项目,需全额计税。

建筑企业总分包差额征税业务的财税处理

(一)建筑企业差额征税调减“工程施工”的会计核算依据分析

- 简易计税使用的会计核算科目:简易计税。根据财政部关于印发《增值税会计处理规定》的通知(财会[2016]22号)的规定,二级科目“简易计税” 明细科目,核算一般纳税人采用简易计税方法发生的增值税计提、扣减、预缴、缴纳等业务。因此,选择简易计税的建筑企业发生分包业务时,其扣除分包额差额征收增值税, 应缴纳的增值税额在 “简易计税”会计科目核算。

- 建筑企业差额征税调减“工程施工”的账务处理。根据财会[2016]22号的规定,按现行增值税制度规定企业发生相关成本费用允许扣减销售额的,发生成本费用时,按应付或实际支付的金额,借记“主营业务成本”、“存货”、“工程施工”等科目,贷记“应付账款”、“应付票据”、“银行存款”等科目。待取得合规增值税扣税凭证且纳税义务发生时,按照允许抵扣的税额,借记“应交税费——应交增值税(销项税额抵减)” 或“应交税费——简易计税”科目(小规模纳税人应借记“应交税费——应交增值税” 科目),贷记“主营业务成本”、“存货”、“工程施工”等科目。二级科目“预交增值税”科目:核算一般纳税人转让不动产、提供不动产经营租赁服务、提供建筑服务、采用预收款方式销售自行开发的房地产项目等,按现行增值税制度规定应预缴的增值税额。

企业预缴增值税时:

借:应交税费—预交增值税贷:银行存款

月末企业将“预交增值税”明细科目余额转入“未交增值税”明细科目借:应交税费—未交增值税

贷:应交税费—预缴增值税

基于以上会计核算规定,建筑企业差额征税调减“工程施工”的账务处理为: 借:应交税费——简易计税

贷:工程施工——合同成本

问题三

公司名下没有车,员工想要报销加油费怎么办?

一、以公司的名义买车

以公司名义买一辆车或者跟老板商量将老板的车辆过户到公司名下,车辆费用就都可以入账了。这样操作,其实是最省心的。

二、与员工或者老板签订租车合同

如果公司不愿意买车,员工确实为了公司业务使用了自己的车辆,那么员工可以和公司签订一份租车协议,这样所租车辆发生的费用就理所应当成为公司的费用。约定合同租金去税务局代开租车发票,这样油费、停车费、过桥过路费发票就能报销入账了。

问题四

公司买购物卡用于员工福利,会计应该怎么做账?

1、公司购卡时的会计分录

借:预付账款——预付卡

贷:银行存款

2、公司持卡作为福利发放给本单位员工,属于职工福利费。

借:应付职工薪酬-职工福利费

贷:预付账款——预付卡

3、月底分配福利费

借:管理费用-职工福利费

贷:应付职工薪酬-福利费

问题五

支付一笔税后劳务报酬 3 万元,公司实际要承担多少支出?

设税前收入为X,根据预扣率表,用 30这个预扣率

X-(X*(1-20 )*30 -2000)=30000 X=36842.11 元。

将此数字带回去重新计算,36842.11*(1-20 )*30 -2000=6842.11 元。

税后收入 36842.11-6842.11=30000 元

问题六

劳务派遣税务问题怎么处理?

一、企业所得税方面

▲ 劳务派遣费用的税前列支

政策内容:劳务派遣费用的列支可以分为两种情况:一、用工企业直接将费用支付给劳务公司,则由劳务公司开具发票,用工企业凭票在税前列支;二、用工企业直接给劳务派遣人员发放的费用,应作为工资薪金支出和职工福利费支出,凭自制凭证列支。其中工资薪金支出应计入工资总额作为计算工会经费、教育经费和职工福利费用扣除的依据。

政策依据:《国家税务总局关于企业工资薪金和职工福利费等支出税前扣除问题的公告》

(国家税务总局公告 2015 年第 34 号)

▲ 劳务派遣的税收优惠

政策内容:直接从事研发活动人员包括研究人员、技术人员、辅助人员。其接受劳务派遣的企业按照协议(合同)约定支付给劳务派遣企业,且由劳务派遣企业实际支付给外聘研发人员的工资薪金可享受加计扣除的税收优惠。

政策依据:《国家税务总局关于研发费用税前加计扣除归集范围有关问题的公告》(国家税务总局公告 2017 年第 40 号)

▲ 关于残疾人的劳务派遣

政策内容:以劳务派遣形式就业的残疾人,属于劳务派遣单位的职工。劳务派遣公司可以享受相关税收优惠。以劳务派遣形式就业的残疾人,属于劳务派遣单位的职工,而不是实际用工单位的职工,所以用工单位不能申请享受安置残疾人税收优惠。

政策依据:《国家税务总局关于促进残疾人就业税收优惠政策相关问题的公告》(国家税务总局公告 2015 年第 55 号)

二、增值税方面

劳务派遣服务缴纳增值税可分一般纳税人与小规模纳税人两种情况。

▼ 一般纳税人提供劳务派遣服务,可釆取一般计税方法,也可以釆取简易计税方法。

一般计税方法:以取得的全部价款和价外费用为销售额乘以税率 6%。

简易计税方法:以取得的全部价款和价外费用,扣除代用工单位支付给劳务派遣员工的工资、福利和为其办理社会保险及住房公积金后的余额为销售额,按照简易计税方法依 5的征收率计算缴纳增值税。

注意:一般纳税人提供劳务派遣服务,选择一般计税方法,能开具增值税专用发票,选择简易计税方法则只能开增值税普通发票。

▼ 小规模纳税人提供劳务派遣服务也可以分为按简易计税方法与差额计税方法,来计算缴纳税款。

简易计税方法:以取得的全部价款和价外费用为销售额(不含税)乘以征收率 3%。

差额计税方法:以取得的全部价款和价外费用,扣除代用工单位支付给劳务派遣员工的工资、福利和为其办理社会保险及住房公积金后的余额为销售额,按照简易计税方法依 5的征收率计算缴纳增值税。

注意:选择差额纳税的纳税人,向用工单位收取用于支付给劳务派遣员工工资、福利和为其办理社会保险及住房公积金的费用,不得开具增值税专用发票,可以开具普通发票。

政策依据:《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》

(财税〔2016〕36 号)《财政部国家税务总局关于进一步明确全面推开营改增试点有关劳务派遣服务、收费公路通行费抵扣等政策的通知》(财税〔2016〕47 号)

文章评论