【注意】不是所有的劳务费都是劳务报酬所得!

- 橙子

- 1,005

今天小编通过案例为大家解析不是所有的劳务费都是劳务报酬所得,感兴趣的小伙伴一起来学习吧!

案例情况

A公司于2015年7月成立,主营医药产品的研究和开发。

有一天,A公司的财务负责人朱先生接到税务机关的电话,通知他到税务局核实

税务机关工作人员告诉朱先生,因为A公司的员工张先生同时存在所得项目为“工资薪金所得”和“劳务报酬所得”的个人所得税扣缴记录,引发了税收风险预警。

经查询,A公司的员工张先生曾在税务局申请代开增值税普通发票,购货方纳税人名称为A公司,货物劳务名称为“劳务费”。

朱先生称:“张先生为我公司的财务人员,所以每月会发放正常的工资收入。同时他因能力出众在今年年初开始担任我司的董事。这个代开发票上显示的劳务费就是我司支付给张先生的董事费。按照我的理解,张先生同时存在工资薪金和劳务报酬所得两笔收入,所以我司在代扣代缴其个人所得税时也相应分开扣缴。”

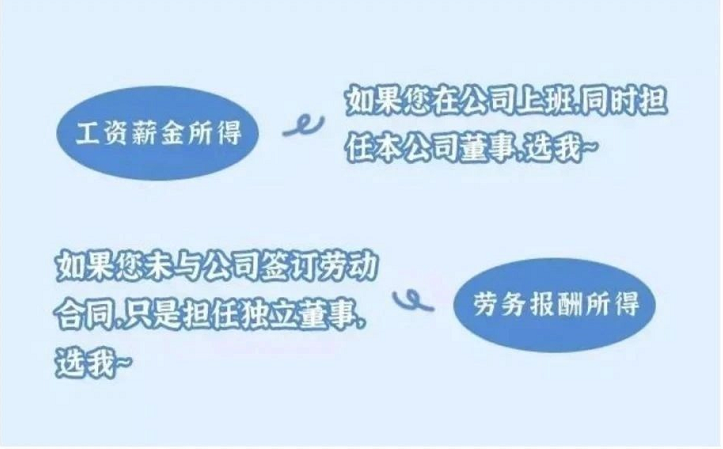

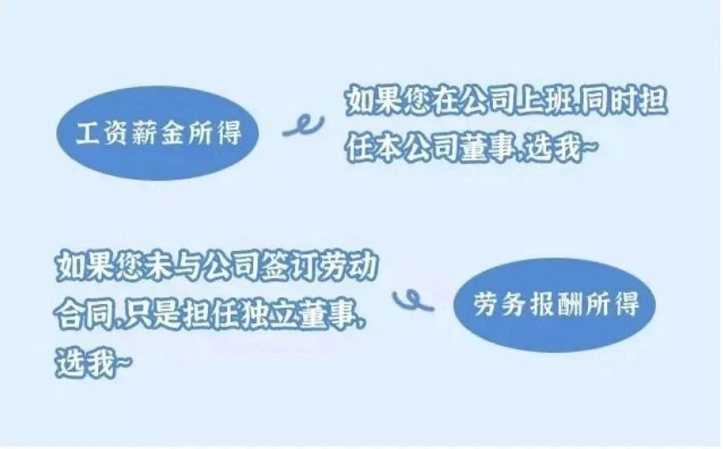

税务机关工作人员告诉朱先生,张先生在A公司任职,同时兼任董事,应将董事费与个人工资收入合并,统一按工资、薪金.所得项目缴纳个人所得税。

最终,A公司及时更正所属期个人所得税扣缴申报,并补缴税款。

朱先生表示:“经过这次核查,我们以后一定会多学习相关涉税政策,准确申报,防范涉税风险。”

政策链接:

一、《国家税务总局关于明确个人所得税若干政策执行问题的通知》(国税发〔2009〕121号)第二条关于董事费征税问题规定:

(一)《国家税务总局关于印发<征收个人所得税若干问题的规定>的通知》(国税发〔1994〕89号)第八条规定的董事费按劳务报酬所得项目征税方法,仅适用于个人担任公司董事、监事,且不在公司任职、受雇的情形。

(二)个人在公司(包括关联公司)任职、受雇,同时兼任董事、监事的,应将董事费、监事费与个人工资收入合并,统一按工资、薪金所得项目缴纳个人所得税。

二、《中华人民共和国个人所得税法实施条例》第六条规定:

(一)工资、薪金所得,是指个人因任职或者受雇取得的工资、薪金、奖金、年终加薪、劳动分红、津贴、补贴以及与任职或者受雇有关的其他所得。

(二)劳务报酬所得,是指个人从事劳务取得的所得,包括从事设计、装潢、安装、制图、化验、测试、医疗、法律、会计、咨询、讲学、翻译、审稿、书画、雕刻、影视、录音、录像、演出、表演、广告、展览、技术服务、介绍服务、经纪服务、代办服务以及其他劳务取得的所得。

以上是关于劳务费不都是劳务报酬所得的案例解析相关内容,希望本文对您有所帮助,更多与账务处理相关的文章,请持续关注企业经营智库。

文章评论